Le bilan de notre portefeuille est mai est assez satisfaisant. Pernod Ricard est rentré dans le portefeuille. Du changement à venir sur le secteur de la santé.

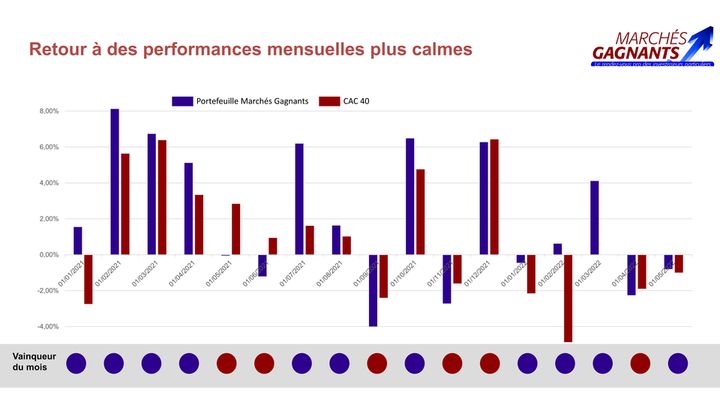

Voilà dix-sept mois que notre portefeuille boursier a été créé. Au rayon des satisfactions, il affiche sa onzième surperformance mensuelle par rapport au CAC 40. Au rayon des déceptions, un recul sur le mois. Une baisse due exclusivement à la dernière séance de mai, le 31, où trois de nos titres – Orpea, Eramet et Veolia – ont perdu plus de 4 % dans la journée…

Les chiffres ? -0,99 % pour l’indice phare de la Bourse de Paris. -0,80 % pour notre portefeuille. Un simple reflet de l’évolution des cours car le détachement du dividende de nos 88 actions Crédit Agricole (1,05 € par titre), ne sera crédité que début juin. D’autres détachements sont prévus dans la foulée, comme pour Eramet (2,50 €, le 3 juin) ou Saint Gobain (1,63 €, le 6 juin). Ces opérations viendront légèrement regarnir notre poche « liquidités », sensiblement réduite suite à l’achat de Pernod Ricard en remplacement de nos actions Bel cédées en décembre dernier.

| Quantité | Cours | Valorisation au 31-05-2022 | Poids cible | Poids actuel | Variation mai 2022 | Variation 2022 | |

| 10 | ALTEN | 124,00 € | 1 240,00 € | 10% | 8,8% | -4,10% | -21,77% |

| 1129 | CGG | 1,03 € | 1 164,00 € | 10% | 8,3% | -6,87% | 62,01% |

| 2 | CHRISTIAN DIOR | 580,00 € | 1 160,00 € | 10% | 8,3% | -1,69% | -20,55% |

| 88 | CREDIT AGRICOLE SA | 10,31 € | 907,63 € | 10% | 6,5% | -0,60% | -17,82% |

| 12 | ERAMET | 140,60 € | 1 687,20 € | 10% | 12,0% | 9,76% | 95,41% |

| 120 | ORANGE | 11,65 € | 1 397,76 € | 10% | 10,0% | 2,92% | 23,74% |

| 9 | ORPEA | 25,86 € | 232,74 € | 10% | 1,7% | -24,12% | -70,65% |

| 7 | PERNOD RICARD | 182,50 € | 1 277,50 € | 10% | 9,1% | – | – |

| 24 | SAINT-GOBAIN | 55,10 € | 1 322,40 € | 10% | 9,4% | -2,18% | -10,94% |

| 45 | VEOLIA | 26,04 € | 1 171,80 € | 9% | 8,4% | -6,67% | -19,28% |

| Liquidités | 2 468,20 € | 17,6% | |||||

| TOTAL | 14 029,23 € | 100,0% | -0,80% | 1,12% | |||

| CAC 40 | 6468,8 | -0,99% | -9,57% |

Le résultat du mois valide à nouveau notre stratégie de diversification. Notre meilleure performance est à 9,76 % pour Eramet, tandis qu’Orpea perd 24,12 %. Celui qui avait fait le choix de faire son tri dans les valeurs aurait donc pu perdre 24 % sur le mois, tandis que notre global recule de seulement 0,80 %. Parmi les meilleurs performances du mois, Eramet à +9,76 %. Mais la valeur, toujours très volatile, avait plombé notre performance globale avec un recul de 14 % en avril. Orange progresse à nouveau, comme le mois précédent, confirme son statut favorable dans des marchés mal orienté. Il est d’ailleurs étonnant de voir comment actuellement la valeur est à contrecourant du marché. La Bourse flambe, elle recule alors qu’elle progresse quand le marché est en difficulté. Orange et Eramet sont les deux seules valeurs à être dans le vert ce mois-ci. Elles ont aussi pour caractéristique d’être les deux seules valeurs avec une pondération proche ou supérieure à leur poids cible. Pour Eramet, deux cessions ont été réalisées sur depuis le début de l’année pour limiter la prise de risque sur la valeur, montée à près de 15 % du portefeuille.

Outre le paiement des dividendes, le mois de juin devrait être marqué par la prise de décision sur le secteur de la santé. Notre ordre de vente sur Orpea, placé fin janvier à 47,99 euros, court toujours et a peu de chance d’être exécuté. Nous l’annulerons lorsque le choix de son successeur, ou l’absence du secteur de la santé, sera tranché. A vous de d’alimenter le débat !

Pourquoi se débarrasser d’Orpea ?

Aujourd’hui la ligne doit être perdante de 80%, le gros du boulot est fait !

Aussi, je me permet de militer pour le maintien de la ligne Orpea dans une partie du portefeuille qu’on appellerait « le Composteur de Cédric Decoeur. ».

Qu’en penses la communauté ?

De l’insoumission dans la communauté ! L’idée du composteur de Cédric Decoeur est bonne, mais le principe du compost est – dans un délai raisonnable – de récupérer de la matière exploitable…

Avec ce portefeuille, nous voulons expliquer l’importance de la méthode dans la gestion de patrimoine en général et dans un portefeuille boursier en particulier.

Que dit la méthode ? Que l’on cherche à équipondérer le portefeuille avec, selon la règle actuelle, dix lignes à 10 % en veillant à une bonne répartition sectorielle.

La surveillance régulière du poids de chacune des valeurs fait partie de nos indicateurs. Elle nous invite à bouger ou tout du moins à réfléchir. Si le poids s’envole, la conclusion sera généralement la même. Dans ce cas, c’est assurément que la valeur a surperformé. Sauf à imaginer une moindre perte dans un marché fortement baisser, nous sommes donc à priori dans une bonne nouvelle et celà nous poussera à prendre une partie de nos bénéfices. C’est ce qui se passe depuis le début de l’année sur le dossier Eramet.

Quand le poids d’une valeur baisse, c’est en revanche qu’elle sous-performe. Dans BFM Patrimoine, en 2021, il m’est arrivé de dire plusieurs fois que nous allons ouvrir le dossier Orpea. Ouvrir en pareille situation veut dire : soit considérer que la valeur est de qualité et la remonter à une pondération normale – ce qui veut dire renforcer la position – ou juger que la valeur n’a plus sa place dans le portefeuille et la remplacer par une autre du même secteur.

Lorsque le livre sur Orpea sort en début d’année et qu’il me faut réagir à l’antenne, les éléments sont les suivants. Un, suite à sa baisse durant l’année 2022, Orpea n’est plus dans les 6 plus grosses capitalisations du secteur de la santé. Or, c’est dans ce panel que nous piochons pour faire nos emplettes. Deux, mon expérience m’indique que l’on se remet rarement vite de telles tornades médiatiques. Bref, le 27 janvier 2022, je prends la décision de bloquer l’alternative du renforcement de la position pour ses deux raisons. Et d’annoncer de fait le passage d’un ordre de vente, non exécuté à ce jour.

Vous proposez le maintien de la valeur. Pour nous, cette alternative n’a pas de sens. Quand une valeur pèse 1,5 % du portefeuille et qu’elle gagne 3 %, cela impacte la performance globale à hauteur de 0,045 point. Soit des clopinettes. Bref, celà impose du temps de suivi pour pas grand chose. Et l’ambition est de pouvoir gérer intelligemment un portefeuille boursier sans y passer ses journées.

Donc, Yoyo, bien tenté ! On est prêt à étudier toutes les suggestions, mais celle-là, on ne va pas la prendre. Mais on compte sur vous pour nous donner votre avis sur le secteur de la santé. Depuis que l’on consulte la communauté sur les valeurs, nous avons toujours suivi ses avis. Un mot pour conclure votre longue réponse : merci pour vos contributions !

Merci pour ce retour, et pour la citation à l’antenne : ça claque !

Je tenais cependant à apporter une petite précision : cette proposition sur le maintien d’Orpea n’était en fait que le propos liminaire d’une brillante étude comparative sur les actions du domaine de la santé.

Le problème est que lorsque je me suis rendu sur le site pour partager le fruit de mes réflexions, j’ai cliqué la société qui me paraissait la plus crédible et que mon vote a été enregistré sans que je puisse partagé ma petite rédaction… En conséquence de quoi, je me suis rabattu sur le bilan pour ne publier que ma proposition de composteur.

Je pense donc que si la communauté ne soumet pas d’analyse sur les sociétés proposés, ce n’est pas par timidité, mais juste que nous n’avons pas trouvé l’endroit où partager nos analyses…

Mais, revenons en à ma brillante analyse ! Celle-ci a bel et bien péri avec la fermeture de mon bloc-notes, et comme je suis trop flemmard pour reproduire l’exercice… Comme je suis un gars plutôt sympa, je vais vous en faire la synthèse, et même vous rapporter les évènements qui s’en suivirent…

Pour préparer mon étude, j’ai consulté ZoneBourse pour regarder comment fonctionnait les boîtes proposées : niveau d’endettement, résultat net, PER, ROE, etc…

Trois boîtes me paraissaient sortir du lot : Biomérieux, Sanofi et… une troisième société qui allait faire de moi le nouveau Warren Buffet : Ipsen. Un PER tout à fait abordable, des résultats bien installés, pas de dette… Non vraiment, vraiment, une belle belle boîte qui ne risque pas de rejoindre Orpea dans le composteur.

J’étais fier de moi, vous m’auriez vu avec mon petit torse bombé, ça vous aurait ému aux larmes.

Quelques jours passèrent, et le samedi maudit survint ! Dans ma boîte aux lettres, la dernière livraison de la bande à Monnier : Investir… Et à la page 12 du sinistre Hebdomadaire, l’infamie : Investir m’explique sur un quart de page que ma trouvaille extraordinaire, mon bijou de famille est en fait une daube innommable !

La même semaine Jean-François Filliatre et François Monnier remettent en cause mon noble travail ! Je suis à deux doigts de clôturer mon PEA… (Tiens ! Un particulier qui panique… La Bourse ne devrait pas tarder à remonter…)

Tout ce petit laïus, pour vous faire comprendre à quel point les biais chez les particuliers sont tenaces et pour m’interroger sur la pertinence de vouloir faire ses propres analyses : nous n’avons clairement pas suffisamment de temps de nous cogner le boulot proprement…

Pour finir, je me demande s’il ne faudrait pas changer la définition du PER : au lieu de le considérer comme un ratio de cherté d’une société, ne faudrait-il pas en faire une lecture inversée : un PER élevé ne serait-il pas un gage de qualité ?

Merci pour ce long témoignage, plein d’humour. Deux remarques sur vos deux derniers paragraphes.

Oui, les biais sont tenaces et le temps d’analyse disponible faible. C’est la raison qui justifie deux éléments clefs de la méthode choisie pour notre portefeuille. D’une part, un périmètre de valeurs limité. Notre panel contenait initialement 6 titres maximum par secteur. D’autre part, le recours à la communauté. En fédérant le travail de tous, on allège la charge de chacun et minorons par ailleurs certains biais.

Ensuite, sur la lecture du PER. Le Price Earning Ratio mesure la rapport entre le cours d’une action et son bénéfice par action anticipé. Le PER élevé serait-il gage de qualité plus que de cherté ? Vous avez en partie raison. En fait, deux types de valeurs sont sur le papier susceptibles d’avoir un PER élevé : les valeurs cycliques dans certains moments du cycle et les valeurs de croissance qui séduisent avec leur perspectives de croissance. Avec elles, le PER peut même s’analyser comme une cote d’amour. Nous pourrions dans ce cas lire aussi le PER comme un indicateur de risque. Si la croissance bénéficiaire déçoit, la cote d’amour baisse et il est possible d’avoir un multiplicateur défavorable au titre. Comme d’habitude, il n’y a pas de vérité systématique : la bonne réponse est donc le suivi de ce critère et la diversification des approches au sein du portefeuille.

Pourquoi comparer le portefeuille au CAC 40 et non au CAC 120.

Mes valeurs choisis représentent plus le CAC 120 que le CAC 40, et serait plus représentatif et comparable au portefeuille.

Dana le CAC 40 les 11 secteurs ne sont pas tous représentés, ce qui est plus le cas dans le CAC 120, et à fortiori dans le CAC all tradable.

De plus cela nous permettrait de nous affranchir de la dictature de CAC.

Plusieurs remarques à vos intéressantes questions. D’abord, j’imagine que derrière le CAC 120 vous évoquez le SBF 120. De la même façon, à priori, nous ne partageons pas votre lecture de la représentation sectorielle du CAC 40. Sauf erreur de notre part, les onze secteurs économiques y sont représentés. L’immobilier y est le plus petit avec Unibail Rodamco, société dont la place de cotation principale est… Amsterdam. Dernière précision, nous avons sorti l’immobilier de notre panel d’investissement, pour des raisons d’éligibilité au Plan d’épargne en actions, et n’avons plus de titres sur le secteur depuis la cession de Klépierre dans le courant de décembre 2021.

Pourquoi comparer notre portefeuille au CAC 40 ? D’abord, en raison de la dictature de cet indice. Curieuse réponse de la part d’un media souvent contestataire… Mais réponse pragmatique ! Ce portefeuille a été créé comme une expérience pédagogique et nous essayons d’avancer pas à pas, convaincus que l’on ne peut pas d’un point de vue éducatif tout balancer d’un coup à des épargnants désireux de s’impliquer et d’apprendre. Notre point d’entrée sur le sujet sera d’ailleurs plus le débat entre indice nu et indice dividendes réinvestis, qu’entre CAC 40 et All Tradable.

L’une des explications de ce choix tient dans le rôle des pondérations. Notre portefeuille repose sur le principe d’une équipondération et l’analyse de nos performances mensuelles, sur l’antenne de BFM Business, témoigne que la pondération d’un titre et aussi importante que le choix des valeurs. Or, le système de poupées russes des indices d’Euronext est établi peu ou prou sur la taille des entreprises. Ainsi LVMH pèse aujourd’hui 12,13 % du CAC 40 et 10,56 % du SBF 120. L’écart n’est pas suffisamment important pour peser fortement sur la perf. Or, si l’on travaillait avec le SBF 120, il nous faudrait suivre 120 titres au lieu de 40 et de fait, suivre des titres pesant 0,1 ou 0,2 % de l’indice sans grande incidence sur les résultats. Ce choix pragmatique est celui de l’accessibilité de l’information (la dictature du CAC 40) et de la simplicité du travail (la compréhension des écarts de performance). Comme tout choix, il peut évidemment être critiqué, mais au moins espérons-nous, nous le faisons de manière motivée.

Dernier commentaire sur des choix méthodologiques, dont les explications sont majeures si l’on veut faire de la pédagogie appliquée et non de la pédagogique doctrinale. Et encore merci pour votre commentaire qui nous permet de nous livrer à l’exercice. D’aucuns nous ont interrogés lors de conférences sur le pourquoi 10 lignes à 10 % avec une présence sur tous les secteurs, plutôt que 20 lignes à 5 %, avec deux valeurs par secteurs. Assurément, la seconde position est plus diversifiée. Mais est-il aisé pour un particulier de suivre 20 valeurs. Nous ne le croyons pas. Alors que les portefeuilles d’investisseurs particuliers sont en moyenne de 4 ou 5 titres, nous avons considéré qu’une éducation à 10 lignes était un progrès et qu’un individu pouvait suivre 10 valeurs. Là encore, pragmatisme et simplicité. Ce qui révèle bien la philosophie du projet : investir en direct en bourse de manière diversifiée et rentable, c’est possible pour tout le monde !

Bonjour Monsieur Filiatre,

Je suis en accord avec vos commentaires.

Ne serait il pas judicieux pour des particuliers, dans l’aspect pédagogique du portefeuille, de montrer qu’il y a des valeurs aussi intéressantes en dehors du CAC 40.

se réduire à 120 valeurs alors que la cote en compte presque 20 fois plus, qui plus est si nous ne sommes pas à suivre l’évolution du portefeuille tous les jours.

ne serait ce pas plus judicieux ? c’est ce que j’entends par sortir se la dictature du CAC 40

Pat le Rouge,

Nous y viendrons sûrement… mais pas tout de suite ! La encore, comme pour votre remarque précédente, voici notre argumentation. En dépit du tirage au sort initial, l’objectif était de donner la main aux épargnants pour faire le choix des valeurs, en travaillant sur l’apport collectif des uns et des autres pour mieux connaitre les sociétés. Dis autrement, de faire du « social » (au sens réseau) à notre mode à nous et non à celle des forums où l’on sort de tuyaux de Gégé, qui dit que ça vaut 4 euros et que ça va tripler. (Pardon Gégé !).

Pour faire ce travail, nous avons fait le choix de commencer avec les valeurs les plus grosses de la bourse de Paris en créant un panel avec 6 valeurs max par secteur. L’idée était d’utiliser des valeurs connues pour ne pas rebuter les néophytes. Aujourd’hui, nous faisons le constat suivant : l’intervention des épargnants est différente selon les secteurs. Autant les commentaires ont été nombreux sur les télécoms et la consommation de base, autant ils sont faibles sur la santé. Voilà qui nous conforte dans l’idée d’avoir un aiguillon pour pousser les épargnants à la curiosité intellectuelle – et par ricochet à une meilleure éducation, la découverte d’opportunités et une meilleure diversification…

Sauf si les événements nous amènent à changer d’avis, mais nous allons d’abord faire le tour des secteurs, puis nous ouvrirons les univers d’investissement. Vous savez tout !