Il est tentant de regarder des graphiques de résultats passés pour se faire un jugement sur un placement. Gare toutefois aux effets d’optique…

Une image en dit souvent plus que de longs discours. Certes, les autorités se méfient des résultats antérieurs. D’où les systématiques mises en garde sur le thème des « performances passées qui ne préjugent pas des résultats futurs ».

Reconnaissons toutefois aux graphiques de cours – ou de performances passés – un mérite par rapport aux simples données chiffrées. En près de 32 ans, le CAC 40 a gagné 448 %. L’info est intéressante, mais elle n’en dit pas suffisamment. Comment s’est fait le mouvement ? Ponctuellement ? Régulièrement ? Y a-t-il eu des à-coups ? Les professionnels pourraient certes compléter en vous parlant de volatilité. Mais il y a beaucoup plus simple : un graphique !

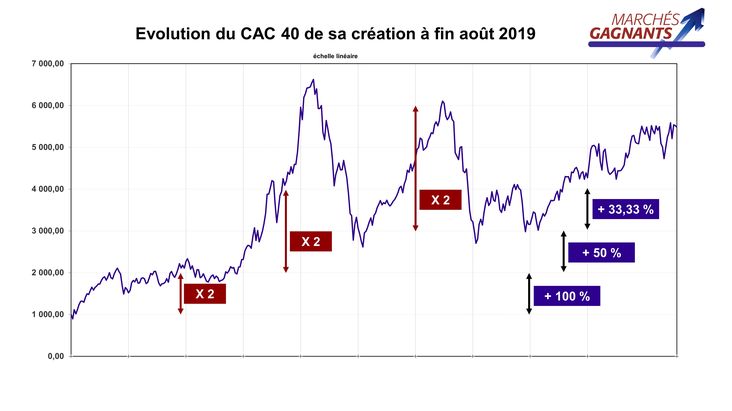

Gare toutefois aux effets d’optique. L’évolution du CAC 40 depuis son origine, le 31 décembre 1987, là voici !

Tout de suite, une chose marque l’esprit. La Bourse a plus la bougeotte ces dernières années qu’au début des années 1990 ! Mais est-ce si sûr ? Car sur ce graphique, il y a un tour de magicien. Souvenons de quelques notions de pourcentage pour bien comprendre.

Sur ce graphique, une case représente 1 000 points.

Combien gagne-ton en passant de 1 000 à 2 000 ? 100 %

Combien gagne -t-on en passant de 3 000 à 4 000 ? 33,33 %

Entre 1 000 et 2 000 points, un gain de 33,33 % sera donc à peine visible alors qu’il prendra une case pleine entre 5000 et 6 000 points.

Autre façon de constater la même distorsion : pour voir son capital doubler, soit 100 % de hausse, il faut 1 case si l’on part de 1 000 ; deux cases à partir de 2 000 ou trois cases à partir de 3 000 !

Dès lors que l’on raisonne long terme ou que l’on traite des actifs affichant de très fortes variations, ce type de graphique devrait être banni. La solution ? L’échelle logarithmique !

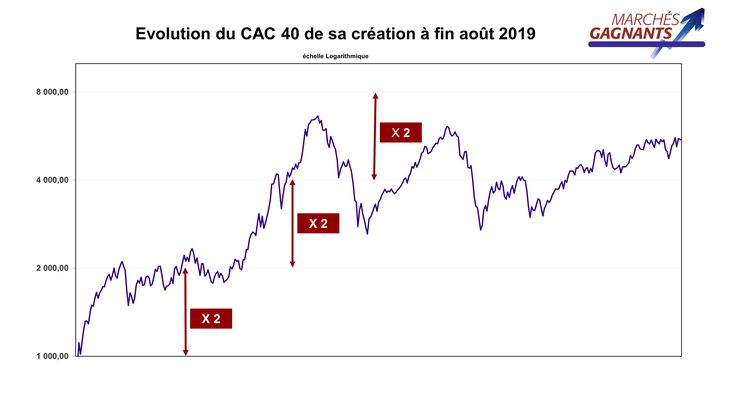

Cette fois, le séquence avec toujours la même proportionnalité. Si la première est à 1 000 et la seconde à 2 000, le principe est celui du doublement. La troisième sera donc à 4 000, la troisième à 8 000 et la quatrième à 16 000. Passer d’une case en l’autre correspond exactement à la même performance en pourcentage.

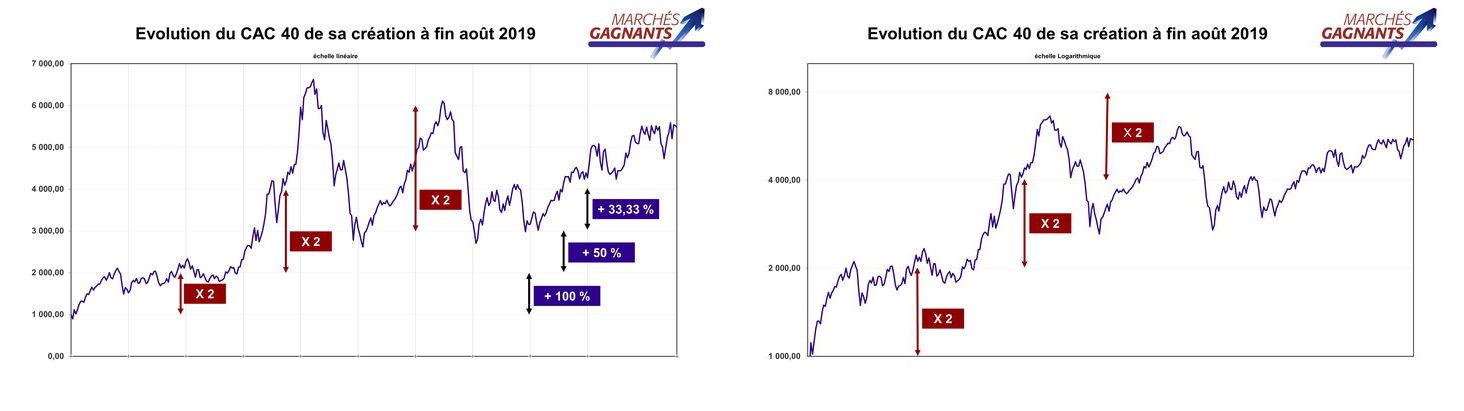

Mis côte à côte, ces deux graphiques partant de la même information révèlent des vérités assez différentes, sur l’ampleur des mouvements.

Certes, la Bourse a beaucoup bougé du milieu des années 90 à la fin des années 2010, mais la période actuelle n’est pas plus chahutée que la fin des années 80 et le début des années 90.

Les conseils de Marchés Gagnants :

Deux raisons nous amènent à vous recommander de regarder un graphique des performances passées sur dix ans avant de souscrire un placement.

1) Cela témoigne que le produit a un historique et n’est pas une nouveauté mise en tête de gondole pour faire du chiffre facilement.

2) Cela vous montre son comportement sur un temps long, alors que nos réflexes et notre mémoire d’investisseurs ont tendance à survaloriser le temps récent.

Rappelons évidemment que les performances passées ne préjugent pas des résultats futurs. Bref que l’avenir est incertain – et de surcroît, difficilement prédictible.

Quant à notre éducation sur l’échelle logarithmique, soyons francs : rares sont les intermédiaires à l’utiliser. Qu’importe, quand vous regarderez un graphique sur le long terme d’un actif en hausse –s’il baisse, vous n’aurez pas envie de souscrire ! -, pensez que vous avez des lunettes déformantes qui minorent le mouvement dans le bas de la courbe pour les amplifier vers le haut…

C’est très juste. C’est comme les tableaux pleins de chiffres, on peut toujours les tourner de plusieurs façons !

PS à l’accueil dans « Comment une façon de présenter les choses peux changer la lecture d’un graphique » la faute sur peuX (peuT) fait mal aux yeux 🙂

Chris, à priori, vous ne devez plus avoir de problème de conjonctivite. Merci de votre attention.